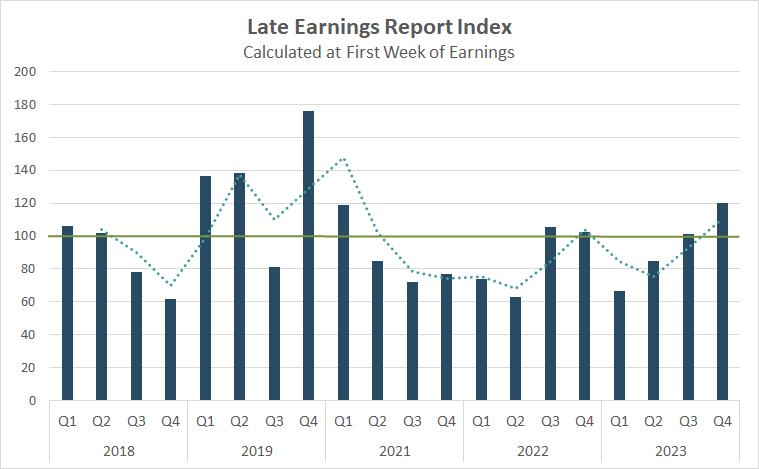

El LERI muestra un aumento de la incertidumbre empresarial a su nivel más alto desde la pandemia, en línea con lo que los directores generales de los bancos han estado compartiendo en las llamadas del tercer trimestre

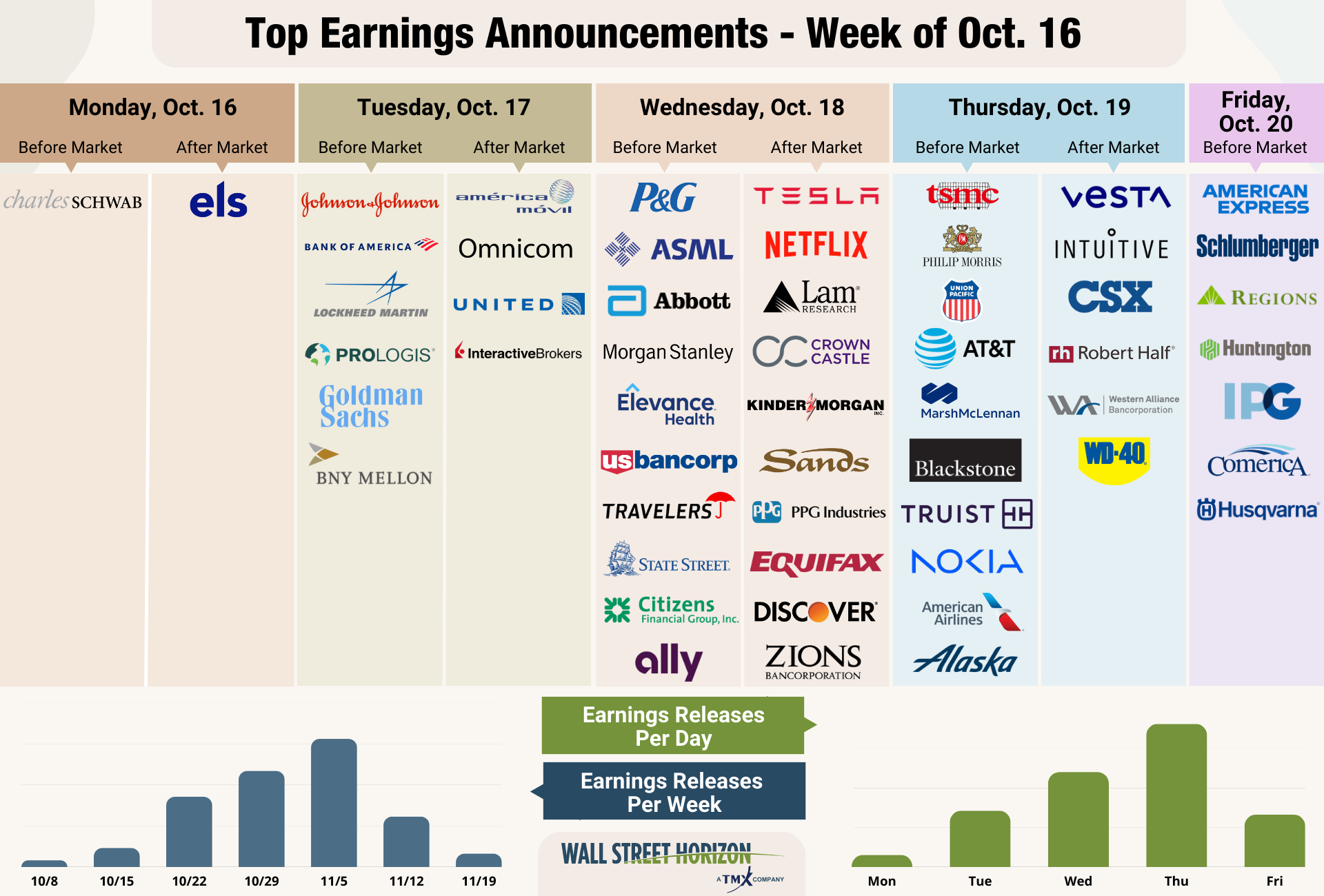

Esta semana se espera que 460 empresas presenten sus resultados del tercer trimestre, 55 de ellas del S&P 500

Posibles sorpresas esta semana: Discover Financial Services

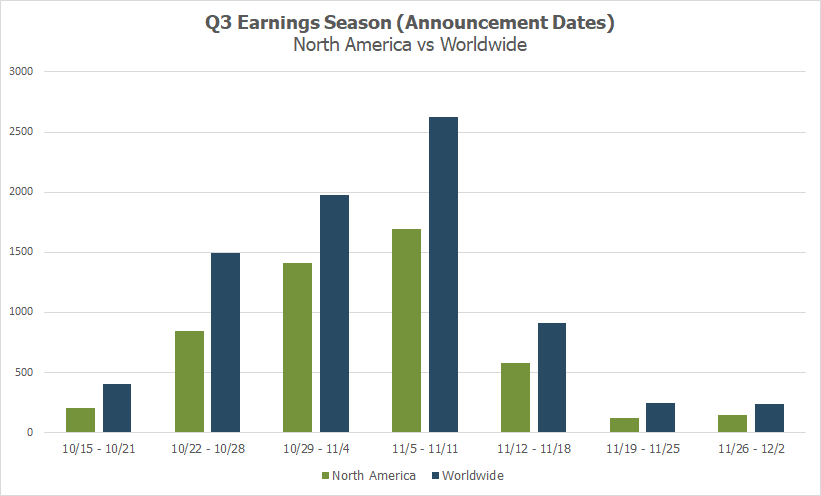

Las semanas de máxima actividad para el tercer trimestre van del 23 de octubre al 10 de noviembre.

Fecha del informe confirmada por la empresa: Miércoles, 18 de octubre, BMO

Fecha prevista del informe (basada en datos históricos): Lunes, 23 de octubre, BMO

Factor DateBreaks: 2

Los grandes bancos parecen resistir, pero sigue habiendo preocupación

La temporada de resultados del tercer trimestre ya está en marcha, y algunos grandes bancos marcaron la pauta el viernes. JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C) y Wells Fargo & Company (NYSE:WFC) superaron las estimaciones de beneficios y pérdidas, pero a pesar de los buenos resultados, algunos comentarios fueron cautelosos.

La subida de las tasas de interés siguió siendo un viento de cola para los bancos en el tercer trimestre, ya que el aumento de los ingresos netos por intereses hizo que los préstamos fueran más rentables y ayudó a impulsar los resultados. Además, el consumidor se ha mostrado sorprendentemente resistente a pesar de estas tasas más altas. Sin embargo, hay indicios de que esto está empezando a cambiar.

Aunque el aumento de los ingresos netos por intereses ha apuntalado a los bancos este año, ahora se está viendo contrarrestado por la mayor cantidad que los bancos tienen que pagar por los depósitos, ya que los clientes optan por instrumentos de mayor rendimiento. El aumento de los rendimientos también hace que los bonos propiedad de los bancos bajen de precio. Aunque el consumidor ha mantenido el ritmo, hay indicios de que el aumento de los costos de los préstamos está empezando a afectar a la demanda de préstamos hipotecarios y empresariales, así como a la capacidad de los clientes para reembolsar los préstamos de tarjetas de crédito, como se observa en el aumento de las tasas de morosidad y la disminución del ahorro global.

Estos vientos en contra, junto con las preocupaciones geopolíticas, han dado lugar a algunos comentarios preocupantes de los directores ejecutivos de los bancos. Posiblemente no más publicitados que los comentarios del director general de JPM, Jamie Dimon, quien comentó

"La guerra en Ucrania agravada por los ataques de la semana pasada contra Israel puede tener impactos de gran alcance en los mercados de energía y alimentos, el comercio mundial y las relaciones geopolíticas".

Continuó diciendo,

"Este puede ser el momento más peligroso que el mundo haya visto en décadas. Aunque esperamos lo mejor, preparamos a la empresa para una amplia gama de resultados".

Jane Fraser, directora general de Citigroup, también advirtió de que "todas estas dinámicas macroeconómicas han afectado claramente a la confianza de los clientes", así como a la de los directores generales, y afirmó que le "llama la atención que los directores generales sean menos optimistas sobre 2024 que hace unos meses". Más sobre esto en un minuto, ya que nuestro índice propietario Late Earnings Report Index (LERI) está sugiriendo lo mismo.

Con sólo el 6% del S&P 500 presentando sus resultados a estas alturas, y el 84% superando las expectativas de beneficios por acción, la tasa de crecimiento global del beneficio por acción mejoró hasta el 0.4% desde el -0.3% de la semana anterior. Esta sería la tasa de crecimiento más alta en un año. Entre los sectores líderes de este trimestre se encuentran los servicios de comunicación y el consumo discrecional, mientras que se espera que la energía y los materiales queden rezagados.

Ya es oficial: los directores generales estadounidenses están más inseguros que nunca desde la pandemia del COVID-19

Al igual que algunos de los comentarios que escuchamos el viernes (13 de octubre), la lectura oficial previa al pico del LERI (Late Earnings Report Index) publicada ese día también mostró que los directores generales siguen mostrándose indecisos de cara a la temporada de resultados del tercer trimestre.

El LERI realiza un seguimiento de los cambios atípicos en la fecha de los beneficios entre las empresas que cotizan en bolsa con una capitalización de mercado igual o superior a 250 millones de dólares. El LERI tiene un valor de referencia de 100, por encima del cual las empresas se sienten inseguras sobre sus perspectivas actuales y a corto plazo. Una lectura del LERI por debajo de 100 indica que las empresas creen tener una buena bola de cristal para el corto plazo.

La lectura actual del LERI antes de la temporada alta se sitúa en 120, la lectura más alta desde la pandemia COVID-19. A 13 de octubre, había 65 valores atípicos tardíos y 49 valores atípicos tempranos. Normalmente, el número de valores atípicos tardíos tiende a aumentar a medida que avanza la temporada de resultados, lo que indica que el LERI está preparado para empeorar aún más a partir de ahora, ya que las empresas están cada vez más preocupadas de cara a la segunda mitad del año.

Fuente: Wall Street Horizon

Resultados a la vista - Semana del 16 de octubre de 2023

Esta semana seguimos pendientes de los resultados de grandes bancos como Bank of America (NYSE:BAC), Goldman Sachs (NYSE:GS) y Morgan Stanley (NYSE:MS) el martes y el miércoles, así como de los favoritos de culto Tesla (NASDAQ:TSLA) y Netflix (NASDAQ:NFLX) que salen el miércoles después de la campana. La temporada alta de resultados no comienza hasta la semana que viene, pero todavía hay 460 empresas que presentan resultados esta semana, 55 de ellas del S&P 500. A esto se suman varias empresas importantes en el mercado. Además, esta semana se celebran varias conferencias y eventos importantes para los inversores, en los que las empresas públicas compartirán sus puntos de vista sobre los actuales vientos en contra macroeconómicos y sectoriales.

Fuente: Wall Street Horizon

Posibles sorpresas esta semana

Discover Financial Services

Discover Financial Services (NYSE:DFS) presentará sus resultados del tercer trimestre de 2023 el miércoles 18 de octubre. Esto es cinco días antes de lo esperado, y también la primera vez que el banco regional ha reportado resultados Q3 en la 42 ª semana del año (WoY, por sus siglas en inglés), por lo general a favor de la 43 ª o 44 ª WoY.

La investigación académica muestra que cuando una empresa presenta sus resultados antes de lo que lo ha hecho históricamente, suele ser señal de buenas noticias en la teleconferencia. Al igual que los demás bancos, se espera que DFS también se beneficie del aumento de los ingresos netos por intereses, que es el principal contribuyente a sus ingresos. Además, es probable que la división de servicios de pago se haya visto impulsada por el aumento de los volúmenes de transacciones de débito y de los gastos.

Ola de beneficios del 3T

Las semanas punta de esta temporada serán las comprendidas entre el 23 de octubre y el 10 de noviembre, y se espera que cada semana se produzcan cerca de 2,000 informes o más. Actualmente, se prevé que el 9 de noviembre sea el día más activo, con 1,151 empresas que presentarán sus resultados. Hasta el momento, el 53% de las empresas han confirmado su fecha de resultados (de nuestro universo de más de 9.500 nombres de todo el mundo), y el 2% ya ha informado. Las fechas restantes son estimaciones basadas en datos históricos.

Fuente: Wall Street Horizon