El IPC de abril se acercó bastante a cumplir las expectativas. El IPC ascendió a un 0,31% intermensual y un 0,29% subyacente, frente al 0,37% y el 0,30% previstos a priori. Esta relativa precisión no significa necesariamente que los economistas sepan ahora exactamente lo que ocurre con este índice, sino que todas las veces que no ha cumplido las expectativas quedan anuladas.

Sin embargo, esas ocasiones son interesantes y merece la pena analizarlas, como haremos aquí. En última instancia, este tipo de informes ofrecen la oportunidad de enmarcar el debate en cualquier bando. Pero en mi opinión, este informe no mueve mucho la situación hacia la "estabilidad de precios" y deja a la Fed —si son sinceros— todavía en un aprieto entre la desaceleración del crecimiento y la persistente inflación.

- ¿Cómo invertir después de los datos de IPC? ¡No lo dude! ¡Pruebe InvestingPro! ¡Suscríbase AQUÍ Y AHORA por menos de 9 dólares al mes y consiga casi el 40% de descuento por tiempo limitado en su plan a 1 año!

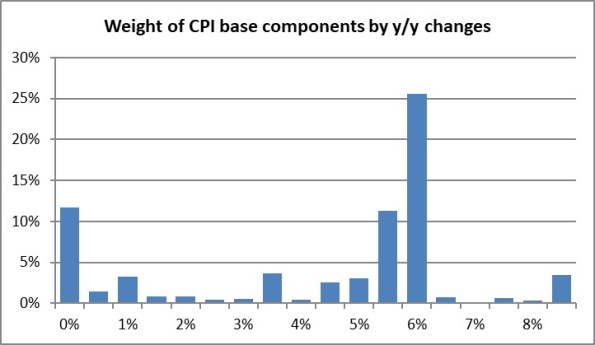

No todas las partes del IPC han sido persistentes, y ésa es la cuestión aquí. En realidad, ésa ha sido la cuestión durante bastante tiempo, pero ha quedado muy clara en el informe de hoy. Ésta es la distribución de las variaciones interanuales de los componentes inferiores del IPC. Hoy, el componente de la izquierda ha bajado, el de la derecha un poco más a la derecha y el del medio se ha mantenido más o menos igual.

No suelo empezar con la distribución, pero es importante tenerlo en cuenta. La inflación no es, especialmente a niveles bajos (digamos, inferiores al 5-8%), un proceso suave. Yo solía compararlo con el proceso de las palomitas explotando en una bolsa; la bolsa se infla, pero no porque todos los granos hayan reventado a la vez. La buena noticia es que el estallido se ralentiza, ya que la Fed ha eliminado parte del calor de la bolsa, pero las palomitas siguen estallando.

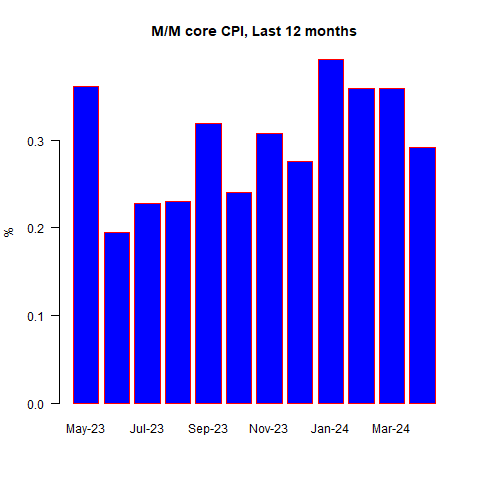

Pero aquí está la buena noticia: Gracias a que el IPC subyacente ha alcanzado el objetivo, las medias a 3, 6, 9 (bueno, esa no importa) y 12 meses se han desacelerado.

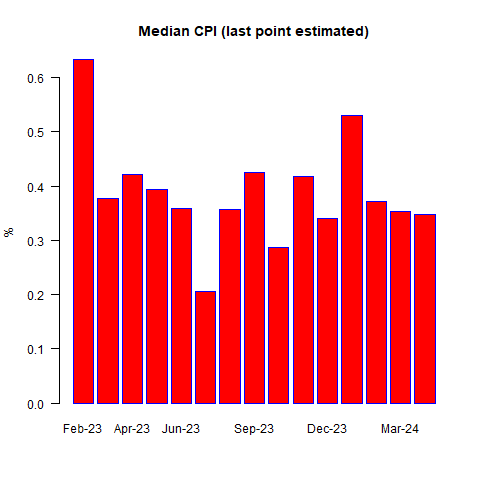

La inflación mediana no se publicará hasta dentro de un par de horas, pero mi estimación para este mes es del 0,348% en términos mensuales, prácticamente sin cambios con respecto al mes pasado. La mala noticia es que la media del IPC interanual debería mantenerse estable este mes en el 4,5%.

Por lo tanto, creo que habría que marcar en negrita en el titular es esto: la inflación se está desacelerando, pero lentamente, y de forma persistente. A los mercados les encantó esa respuesta y las acciones y los bonos se dispararon tras el informe. Pero eso es todo encuadre. El debate de hoy nunca ha sido si la inflación estaba disminuyendo —lo ha hecho, durante un tiempo, y se espera que lo haga (incluso yo, y eso que estoy en el lado superior de las expectativas de Wall Street) por lo menos hasta el tercer trimestre y probablemente en el cuarto trimestre.

Esa no era la cuestión: desde mediados del año pasado sabemos que la inflación se desacelerará en 2024. La cuestión es si la desaceleración continuará después de esa fecha, y si se desacelerará al 3,75%-4,25% o al 1,75%-2,25%. Todavía no hay señales de esto último y todo apunta a lo primero, porque lo persistente sigue siéndolo.

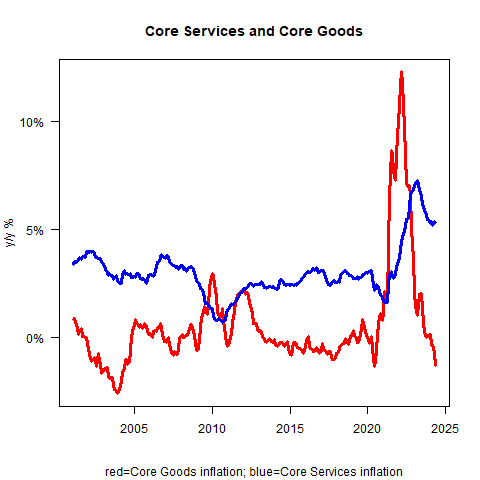

Y esto se reduce a lo siguiente: la desaceleración sigue impulsada por los productos de primera necesidad, y la resistencia a esa desaceleración por los servicios básicos.

Los productos de primera necesidad han descendido un -1,3% interanual este mes. Llevo tiempo diciendo que hemos exprimido todo lo que hemos podido los productos de primera necesidad, y luego ha caído del -0,7% al -1,3%, ¡la cifra interanual más baja en 20 años! Y eso que las prendas de vestir han subido un 1,2% intermensual. Como de costumbre, los principales culpables fueron los automóviles, con un -1,38% intermensual en el caso de los de segunda mano, tras el -1,11% del mes pasado, y un -0,45% intermensual en el caso de los nuevos.

Irónicamente, creo que el continuo debilitamiento de los automóviles se debe en parte al continuo aumento de los costes de los seguros de automóviles (que volvieron a subir un 1,4% intermensual). Oímos hablar mucho de la asequibilidad de la vivienda, pero hay que tener una vivienda. Actualizar el coche no es obligatorio.

La debilidad de los productos de primera necesidad es bienvenida, naturalmente, pero ésa es la parte volátil del IPC. Y unos niveles tan bajos sólo son sostenibles si el dólar sigue fortaleciéndose.

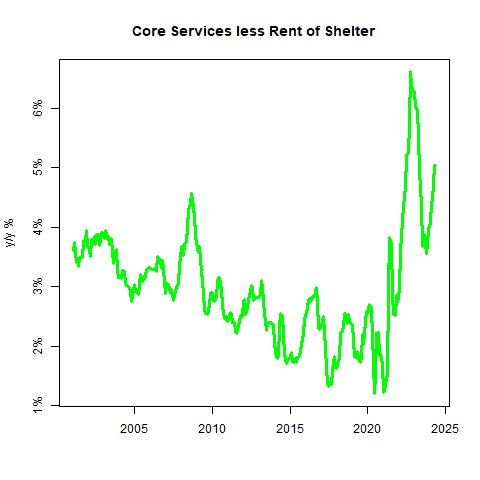

Por otra parte, los servicios básicos sólo se ralentizaron de un 5,4%.hasta el 5,3% interanual. Gran parte de ello se debe a la vivienda, con un OER del +0,42% intermensual (+0,44% el mes pasado) y unos alquileres primarios que se ralentizaron del 0,41% hasta el 0,35%. Pero aparte de eso, el "supernúcleo" (servicios básicos menos alquiler de vivienda) sigue subiendo. Se sitúa en el 4,91% interanual, por debajo del 6,5% registrado a finales de 2022, aunque muy por encima de los mínimos de octubre (3,75%).

A algunos les gustará el hecho de que el Supercore intermensual haya sido "sólo" del 0,42% más o menos, lo que supone un descenso con respecto a los últimos meses. Pero eso es un poco engañoso. Las tarifas aéreas se redujeron un -0,81% intermensual, el alquiler de coches/camiones un -4,6%, y la subida mensual de los seguros sanitarios ha continuado y ha vuelto a un cambio intermensual más normal (positivo, pero a una tasa anualizada del 3,5%).

A más largo plazo, aún debemos preocuparnos por la continua aceleración de, por ejemplo, los servicios hospitalarios, que registran un +7,7% interanual. Ya lo señalé el mes pasado, y el panorama no es más bonito este mes.

Otro comentario/actualización sobre los alquileres: Se está desarrollando de acuerdo con las expectativas, aunque yo creo que el ritmo se ralentizará ligeramente más rápido el próximo trimestre más o menos. Pero entonces, todos los indicios apuntan a que los alquileres van a volver a acelerarse.

Incluso esos terribles indicadores en los que se basaron los títeres de la inflación (esto incluye a Yellen y a la mayor parte de la Fed) para pronosticar que los alquileres estarían en deflación este año... incluso esos indicadores muestran que se avecina un repunte. Los precios de la vivienda vuelven a acelerarse.

Nada de esto es sorprendente, dado que los propietarios se enfrentan a costes más elevados y a una creciente demanda (6 millones de inmigrantes necesitan techo). Y ésta es la razón por la que los "títeres" de la inflación son "títeres" de la inflación: nunca, nunca, hubo un buen argumento para explicar por qué los alquileres deberían estar en caída libre, si se dedicaran 10 minutos a hablar con un propietario real. Sacad vuestras cabezas de vuestras maquetas y mirad a vuestro alrededor de vez en cuando, títeres.

Vale, ha sido un poco estridente, pero estoy un poco cansado de preguntar a los clientes potenciales cómo abordan la inflación y oírles hablar de su economista. Cobertura de la inflación ≠ economistas. Venga, gente.

Llevemos esto a lo que nos importa, y es la política monetaria. La Administración está tratando de ayudar a las cifras de inflación retrasando la recarga de la Reserva Estratégica de Petróleo si los precios suben, pero también está imponiendo nuevos aranceles sobre los productos chinos.

Esto hace que nos preguntemos por primera vez “qué haría Jerome”: en un año electoral, las acciones que generen inflación el año que viene están bien... pero no cualquier cosa que genere inflación este año. La otra pregunta (qué haría Jerome) sigue siendo interesante. En efecto, el crecimiento se está ralentizando, y lleva tiempo haciéndolo.

Los consumidores parecen un poco cansados y el desempleo aumenta lentamente. Pero la inflación no se está portando bien. La inflación media no bajará del 4% hasta septiembre como muy pronto, e incluso, siendo optimistas, no llegará al 3% antes de que empiece a repuntar. Antes, la Fed podía pretender que los nuevos indicadores de renta que mostraban una deflación generalizada le daban cierto margen para actuar antes de que llegaran realmente los descensos de la renta, pero ese ya no es un argumento plausible.

Sin embargo, el FOMC ha empezado a inclinarse más a favor de la moderación. La considerable disminución de la tasa de reducción anunciada en la última reunión muestra claramente hacia dónde se inclinan. Los argumentos a favor de un recorte de los tipos este verano (en ausencia de alguna crisis financiera que haya que abordar) se basarían en la sensación de los miembros del Comité de que los tipos de interés actuales están por encima del nivel de “neutral” y podría volver a acercarse a éste a medida que los riesgos se "equilibren".

Además, los más prudentes podrían argumentar que no quieren que se les vea relajando la política monetaria justo antes de las elecciones, por lo que una relajación a finales de julio es un "anticipo" de una política monetaria más relajada más adelante. Los datos de inflación no apoyan esto, pero a la Fed no le importan sólo los datos de inflación.

Si yo estuviera en el Comité, no votaría a favor de relajar la política monetaria o recortar los tipos, pero no me sorprendería ver una flexibilización simbólica en la reunión de finales de julio. Sería arrogante, y posiblemente político, y no estaría respaldado por los datos que tenemos actualmente entre manos... pero no me sorprendería.

¿Cómo seguir aprovechando las oportunidades del mercado? Aproveche AQUÍ Y AHORA la oportunidad de conseguir el plan anual de InvestingPro por menos de 9 dólares al mes. Use el código TURBOPRO y obtenga un 40% de descuento en su suscripción a 1 año. ¡Menos de lo que te cuesta una suscripción a Netflix! (Y además le saca más provecho a sus inversiones). Con ello conseguirá:

- ProPicks: carteras de valores gestionadas por IA con un rendimiento demostrado.

- ProTips: información asimilable para simplificar en pocas palabras una gran cantidad de datos financieros complejos.

- Buscador de acciones avanzado: Busque las mejores acciones según sus expectativas, teniendo en cuenta cientos de métricas financieras.

- Datos financieros históricos de miles de acciones: Para que los profesionales del análisis fundamental puedan profundizar por sí mismos en todos los detalles.

- Y muchos otros servicios, por no mencionar los que tenemos previsto incorporar en un futuro próximo.

-

-

¡Actúe rápido y súmese a la revolución de la inversión! ¡Consiga su OFERTA AQUÍ!