El sentimiento hacia el oro está en niveles tan negativos, que es justo ahora cuando más debemos llamar la atención sobre él. La advertencia es: ignore al oro, bajo su propio riesgo.

No podría ser de otra manera, pues las señales que éste manda, se esconden a los ojos de la mayoría, tan acostumbrada a mirar solo al precio que cae, y no a algo mucho más importante que él y que nos expresa no solo su valor, sino las verdaderas condiciones del sistema monetario: la Base y la Cobase del oro (gold Basis and Co-basis).

Ése es, sin duda, el secreto mejor guardado del rey de los metales y que aquí comentaremos.

Este importante descubrimiento, realizado por el fundador la Nueva Escuela Austríaca de Economía, el profesor Antal Fekete, no ha alcanzado la difusión y mucho menos la aceptación por parte del “mainstream”, tan “ensimismado” en su fallidas teorías monetaristas y keynesianas que nos hunden cada día en esta nueva Gran Depresión global.

Las enseñanzas de Fekete retoman la filosofía y método original de Carl Menger, piedra angular de la antigua Escuela Austríaca.

De este modo, se parte de que el rol del oro como dinero real, el que la libre y espontánea acción de las personas en su interactuar en el mercado eligió como tal, sin la contaminante mano del Estado, es indisputable.

Ello incluso a pesar de que, una vez que las leyes estatales intervinieron, lo separaran arbitrariamente de ese papel en la vida cotidiana, para dar paso al uso casi exclusivo, del “dinero” fíat que los gobiernos, a diferencia del oro, sí pueden manipular a su antojo y conveniencia.

Sin embargo, la esencia del oro como dinero permanece intacta.

Y es que pese a todo, nadie podrá jamás quitarle la condición de ser la mercancía, o la “materia prima”–dinero, que posee el más elevado ratio stock-to-flow (existencias sobre flujo)de todas.

Esto se debe a que no se consume, como lo hacen las demás “commodities”, pues casi todo el oro extraído, debido a su valor, permanece en alguna forma u otra (como joyas, lingotes, monedas, etc.) sobre la faz de la Tierra.

Así, cada año la producción minera agrega solo una mínima parte a los inventarios áureos, que se estiman en 175 mil toneladas.

El genio de Menger descubrió, analizó y describió ese proceso de discriminación entre todas las mercancías dinerarias que se utilizaron alguna vez, hasta culminar en las dos más “vendibles” (oro y plata), aquellas que poseían el menor diferencial (spread) entre el precio de compra y de venta, gracias al apetito humano por aceptarlas de manera prácticamente ilimitada.

La vieja frase de que una “monedita” de oro cae bien a todos, resultó cierta. Y todo, por la razón de que esa aceptación o capacidad de ser vendida con el menor “castigo” (spread) de entre todas las mercancías, gracias a su valor, convirtió al oro en el medio de intercambio por antonomasia: el mejor dinero de todos.

De ahí que quienes se sorprenden de que algo tan “inútil” como el oro sea tan valioso, a pesar de no aportar flujo de efectivo y de solo ser extraído de la tierra para almacenarlo en bóvedas, dejen ver su ignorancia de que su función principal en el mundo, es la de ser dinero, un pago en sí mismo, y por tanto, fungir el último extintor de deudas.

Quien lo entrega, y quien lo recibe, dan sus cuentas por saldadas.

Vaya contraste con respecto al dinero “fíat”, que es justo lo contrario: una deuda en sí misma, una mera promesa de pago que requiere ser canjeada por bienes tangibles y/o servicios para ser liquidada.

Lo malo es que a diferencia del dinero metálico de oro y plata, el dinero papel puede ser creado sin límites, lo que ofrece una ventaja a quienes lo reciben primero, pero sacrifica a los que se encuentran en la base de esa pirámide.

Esta última condición es la que dirige al mundo hacia un colapso económico como nunca se ha visto, pues esa anomalía, la de usar y aceptar como dinero lo que no lo es, tiene consecuencias gravísimas: expande al infinito lo que por definición no se puede, el consumo y el crédito.

La corrupción de ese sistema, se detecta a propósito en lo comentado en un inicio: la Base y la Cobase del oro.

El cálculo de ambos, parte justo de la relación o “spread” (diferencial) existente entre el precio spot (al contado) del oro, y el futuros.

Y es que el análisis económico de Menger se basa justo en términos del “spread”, y no en el concepto de “precio” único o de equilibrio de un bien.

La Base tiene su origen en el mercado de materias primas agrícolas. Una Base alta y creciente indica abundancia de existencias, y una Base baja y descendente, lo contrario.

El Prof. Fekete fue el primero en señalar la importancia de observar la Base del oro como signo de las aflicciones del sistema financiero global, pues otros indicadores como las tasas de interés interbancarias y los rendimientos de bonos soberanos, pueden ser, como lo son, manipulados para enviar señales tergiversadas, a favor por supuesto, de las principales divisas como el dólar, el euro, etc.

En términos simplificados, la Base es la diferencia que hay entre el precio del contrato de Futuro más cercano y el del metal al Contado (spot). La Cobase es la que se obtiene de deducir del precio “spot”, el del futuro correspondiente.

Si la base es positiva, que es lo normal, la condición de mercado es de “contango”, y lo opuesto, donde estamos ahora en el mercado del oro, “backwardation”.

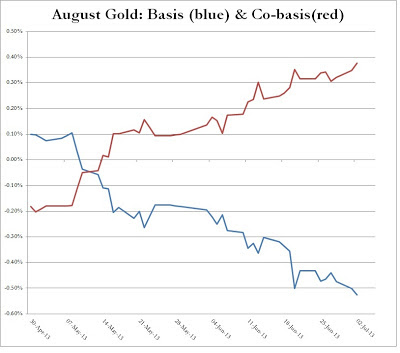

En el gráfico para el contrato de oro de agosto (cortesía de Sandeep), se observa cómo al acercarse el vencimiento, la condición de la Base (línea azul) se precipita a la baja, incluso, en terreno negativo.

La Cobase (línea negativa), a la inversa, se dispara.

Este síntoma evidente de “escasez” de oro, es una anormalidad. El oro, como ya se vio, no puede ser escaso en el mercado pues sus inventarios se acumulan, siempre hay suficiente.

Si escasea, se debe a que las “manos fuertes” que lo continúan atesorando, cada vez están menos dispuestas a enajenarlo: la backwardation tiende así a la permanencia, y por tanto, se vuelve inevitable un eventual colapso del mercado de futuros, cuando la entrega se haga imposible.

No es posible conocer con certeza cuándo ocurrirá, pero sí hay elementos suficientes para anticipar el suceso.

Por eso cada vez la gente prefiere pagar al contado hoy más caro, para tener su metal a la mano, que esperar a una promesa de entrega más barata en el mañana. Incluso así, el valor que obtiene es alto, a precio de oferta.

Esa backwardation se hace notar también en los amplios y crecientes “premios” (sobre precio) que el público está teniendo que pagar en el mercado físico. En India, por ejemplo, reportes indican que los premios se han duplicado, y la historia se repite en China, Dubai, y en casi todas las latitudes.

La novedad quizás es Japón, donde por primera vez desde 2004, Tanaka Kikinzoku Kogyo K.K, la mayor minorista de oro en el país, proyecta que venderá más oro del que compre, pues el interés de los japoneses ha crecido con la caída de precios.

En suma, el sistema monetario se dirige al abismo, en silencio, mientras el “mainstream” y los detractores del oro, lo denuestan y se mofan del desplome de sus cotizaciones, sin percatarse de la gravedad de su mensaje esotérico.

Lo más relevante es que, a diferencia de desplomes anteriores como el de abril, el oro no nada más no ha salido de la condición de backwardation, sino que ésta se ha pronunciado.

Al buen entendedor, pocas palabras. Los ojos que lo quieran ver, que lo vean.

- English (USA)

- English (UK)

- English (India)

- English (Canada)

- English (Australia)

- English (South Africa)

- English (Philippines)

- English (Nigeria)

- Deutsch

- Español (España)

- Français

- Italiano

- Nederlands

- Português (Portugal)

- Polski

- Português (Brasil)

- Русский

- Türkçe

- العربية

- Ελληνικά

- Svenska

- Suomi

- עברית

- 日本語

- 한국어

- 简体中文

- 繁體中文

- Bahasa Indonesia

- Bahasa Melayu

- ไทย

- Tiếng Việt

- हिंदी

Advertencia: Ignore al Oro bajo su propio riesgo

Publicado 09.07.2013, 07:08 a.m

Advertencia: Ignore al Oro bajo su propio riesgo

Últimos comentarios

Cargando el siguiente artículo...

Instala nuestra app

Aviso legal: Las operaciones con instrumentos financieros o criptomonedas implican un elevado riesgo, incluyendo la pérdida parcial o total del capital invertido, y pueden no ser adecuadas para todos los inversores. Los precios de las criptomonedas son extremadamente volátiles y pueden verse afectados por factores externos de tipo financiero, regulatorio o político. Operar sobre márgenes aumenta los riesgos financieros.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

Antes de lanzarse a invertir en un instrumento financiero o criptomoneda, infórmese debidamente de los riesgos y costes asociados a este tipo operaciones en los mercados financieros. Fije unos objetivos de inversión adecuados a su nivel de experiencia y su apetito por el riesgo y, siempre que sea necesario, busque asesoramiento profesional.

Fusion Media quiere recordarle que la información contenida en este sitio web no se ofrece necesariamente ni en tiempo real ni de forma exacta. Los datos y precios de la web no siempre proceden de operadores de mercado o bolsas, por lo que los precios podrían diferir del precio real de cualquier mercado. Son precios orientativos que en ningún caso deben utilizarse con fines bursátiles. Ni Fusion Media ni ninguno de los proveedores de los datos de esta web asumen responsabilidad alguna por las pérdidas o resultados perniciosos de sus operaciones basados en su confianza en la información contenida en la web.

Queda prohibida la total reproducción, modificación, transmisión o distribución de los datos publicados en este sitio web sin la autorización previa por escrito de Fusion Media y/o del proveedor de los mismos. Todos los derechos de propiedad intelectual están reservados a los proveedores y/o bolsa responsable de dichos los datos.

Fusion Media puede recibir contraprestación económica de las empresas que se anuncian en la página según su interacción con éstas o con los anuncios que aquí se publican. Este aviso legal está traducido de su texto original en inglés, versión que prevalecerá en caso de conflicto entre el texto original en inglés y su traducción al español.

© 2007-2024 - Fusion Media Ltd. Todos los Derechos Reservados.